VALOR PRESENTE NETO

En finanzas, el valor presente neto (VPN) de una serie temporal de flujos de efectivo, tanto entrantes como salientes, se define como la suma del valor presente (PV) de los flujos de efectivo individuales. En el caso de que todos los flujos futuros de efectivo sean de entrada (tales como cupones y principal de un bono) y la única salida de dinero en efectivo es el precio de compra, el valor actual neto es simplemente el valor actual de los flujos de caja proyectados menos el precio de compra (que es su propia PV).

El Valor Presente Neto es una herramienta central en el descuento de flujos de caja (DCF) empleado en el análisis fundamental para la valoración de empresas cotizadas en bolsa, y es un método estándar para la consideración del valor temporal del dinero a la hora de evaluar elegir entre los diferentes proyectos de inversión disponibles para una empresa a largo plazo. Es una técnica de calculo central, utilizada tanto en la administración de empresas y las finanzas, como en la contabilidad y economía en general para medir variables de distinta índole.

El VPN de una secuencia de flujos de efectivo toma como datos los flujos de efectivo y una tasa de descuento o curva de los precios.

Fórmula del Valor Presente Neto

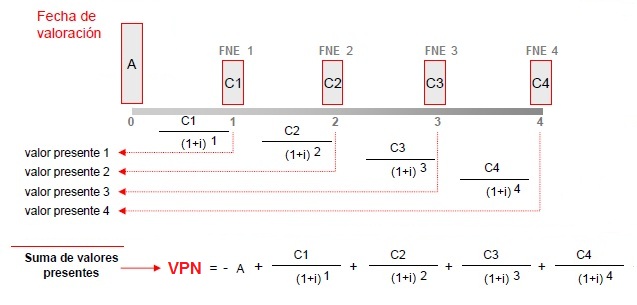

Cada entrada de efectivo y salidas se descuenta a su valor presente (PV). Luego se suman. Por lo tanto VPN es la suma de todos los términos,

Donde:

t - el momento temporal, normalmente expresado en años, en el que se genera cada flujo de caja

i - la tasa de descuento (la tasa de rendimiento que se podría ganar en una inversión en los mercados financieros con un riesgo similar).

Ct - el flujo neto de efectivo (la cantidad de dinero en efectivo, entradas menos salidas) en el tiempo t. Con propósitos educativos, R0 es comúnmente colocado a la izquierda de la suma para enfatizar su papel de (menos) la inversión. Con objeto de una más fácil comprensión y estandarización, cada vez más se toma cifra de partida para el cálculo del efectivo disponible elEBITDA sobre la que deberán descontarse los impuestos.

i - la tasa de descuento (la tasa de rendimiento que se podría ganar en una inversión en los mercados financieros con un riesgo similar).

Ct - el flujo neto de efectivo (la cantidad de dinero en efectivo, entradas menos salidas) en el tiempo t. Con propósitos educativos, R0 es comúnmente colocado a la izquierda de la suma para enfatizar su papel de (menos) la inversión. Con objeto de una más fácil comprensión y estandarización, cada vez más se toma cifra de partida para el cálculo del efectivo disponible elEBITDA sobre la que deberán descontarse los impuestos.

El resultado de esta fórmula si se multiplica con el efectivo neto anual en los flujos y la reducción de gasto de efectivo inicial será el valor presente, pero en caso de que los flujos de efectivo no sean iguales la fórmula anterior se utiliza para determinar el valor actual de cada flujo de caja por separado. Cualquier flujo de efectivo dentro de los 12 primeros meses no se descontará para el cálculo del VPN.